Assurance emprunteur réalisez jusqu'à 70% d'économies

Vous êtes sur le point de vous lancer dans un projet immobilier ? Vous devrez alors souscrire une assurance emprunteur. Non obligatoire mais exigée par les banques, celle-ci prend en charge une partie ou la totalité de votre emprunt si vous ne pouvez plus rembourser. Avantages, coût, garanties comprises, délégation d’assurance… MaxiAssur vous offre un guide ultra complet pour bien comprendre l’assurance emprunteur en 2023.

Assurance emprunteur : définition

Une assurance emprunteur sert à garantir votre emprunt contre les imprévus de la vie qui pourraient vous empêcher de rembourser. Ainsi, en cas de décès, de maladie ou d’invalidité, c'est votre assureur qui rembourse l'organisme de crédit.

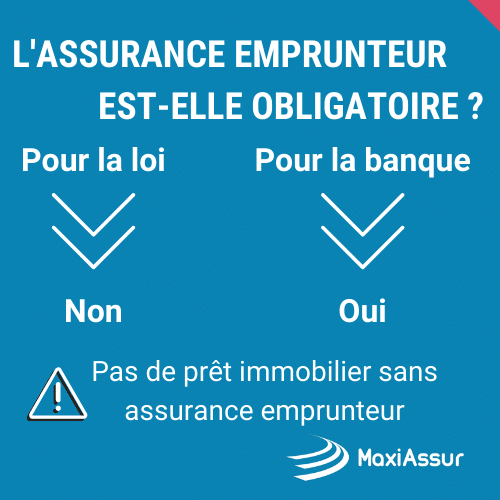

L’assurance de prêt est-elle obligatoire ?

Afin d'accorder un prêt immobilier, la banque exigera de l’emprunteur qu’il contracte une assurance de prêt. Même si aucun texte de loi ne justifie cette pratique, aucune banque ne vous prêtera d'argent sans ce gage de sécurité.

En revanche, vous avez la liberté de souscrire votre contrat d'assurance emprunteur auprès d’un assureur autre que celui de votre établissement prêteur, c’est ce que l’on appelle la délégation d’assurance.

Consultez cet article : "L'assurance emprunteur est-elle obligatoire ?"

Pourquoi souscrire une assurance de crédit immobilier ?

Souscrire une assurance emprunteur est le meilleur moyen de parer aux imprévus de la vie et de vous protéger, vous et vos proches. Dès lors en cas de décès, d’invalidité ou d’incapacité ou d’invalidité, une assurance de prêt vous évite des situations difficiles comme le cautionnement ou l’hypothèque. Vous pouvez continuer à jouir de votre bien.

D’un autre côté, l’assurance de prêt est un gage de protection pour l’organisme prêteur. Il consentira ainsi plus facilement à vous accorder un prêt immobilier afin de vous aider à concrétiser vos rêves.

Comment fonctionne l'assurance emprunteur ?

Cette vidéo vous informe sur toutes les facettes de cette assurance : son utilité, la marche à suivre pour souscrire et comment économiser, etc.

Où souscrire pour protéger mon crédit immobilier ?

Depuis l’entrée en vigueur de la loi Lagarde en 2010, les emprunteurs ont le choix de souscrire une assurance emprunteur auprès d’un autre organisme que leur banque :

- compagnie d’assurance (assureur, mutuelle, établissement de prévoyance) ;

- autre organisme financier ;

- courtier en assurance.

Toutefois, le contrat d'assurance emprunteur proposé doit comporter des garanties équivalentes à celles de l’assurance proposée par la banque.

Bon à savoir :

La souscription de l’assurance se fait en même temps que la demande de prêt. Elle prend effet soit à la signature de l’offre de prêt, soit au déblocage des fonds et prend fin dès que le prêt est remboursé.

Les différentes garanties

Décès

Obligatoire, elle est incluse dans toutes les assurances de prêt immobilier, et aussi soumise à un âge limite (65 ans environ). L’assureur s’engage à verser le capital restant dû à la banque en cas de décès du souscripteur.

PTIA (Perte Totale et Irréversible Autonomie)

Elle prend en charge le prêt immobilier si l’emprunteur se retrouve dans une situation d’invalidité physique ou mentale causant une incapacité totale et définitive d'exercer une activité rémunératrice.

En savoir + sur les garanties décès et PTIA

Garanties d’invalidité (IPT, ITT et IPP)

- IPT prend le relais du remboursement d’un emprunt quand le taux d’invalidité est égal ou supérieur à 66%.

- ITT prend en charge les échéances d’un crédit quand l’assuré ne peut plus exercer son activité professionnelle à cause d’une maladie ou d’un accident. La prise en charge prend fin avec la reprise d’une activité.

- IPP complète la garantie IPT, puisqu’elle fonctionne le même principe, appliqué à un taux d’invalidité compris entre 33 % et 66 %.

Plus de détails dans cet article : Comprendre les garanties ITT, IPT et IPP

Garantie perte d’emploi

Cette garantie protège l'assuré contre les risques du chômage. Dès lors l'assureur s'engage à couvrir l'assuré durant une période d'inactivité qui varie d'un contrat à l'autre.

► Consultez cet article garantie perte d'emploi

Les modalités de souscription

La fiche standardisée d’information (FSI)

Obligatoire, la fiche standardisée d’information doit vous être transmise par votre banque en amont de l’offre de prêt. En effet elle détaille précisément l’offre d'assurance emprunteur proposée par votre banque :

- garanties comprises (obligatoires et optionnelles) ;

- exclusions ;

- carences ;

- franchises ;

- quotité ;

- coût de l'assurance et son impact sur le coût total du crédit.

Si vous souhaitez opter pour la délégation d’assurance, ce document sera essentiel pour comparer l’équivalence de l’offre choisie avec l’assurance emprunteur de votre banque. Celle-ci vous autorisera à souscrire ailleurs seulement si elle considère que l’ensemble des critères d’équivalence a été respecté.

Parallèlement, la banque doit remettre au souscripteur une notice détaillant les risques garantis par le contrat d’assurance. Enfin, elle doit préciser si l’assurance crédit est obligatoire ou non et la possibilité de choisir un autre organisme pour protéger son prêt.

Le questionnaire médical

Le questionnaire médical permet à votre assureur de connaître votre état de santé et d’apprécier le risque que vous représentez. En outre il peut aussi exiger une visite médicale s’il vous estime trop âgé, ou si le montant du prêt est élevé.

Il comprend les questions suivantes :

- antécédents de santé personnels sur les 10 dernières années ;

- état de santé actuel ;

- traitements que vous suivez ;

- IMC (Indice de Masse Corporelle) ;

- statut (ou non) de travailleur handicapé : reconnu par la MDPH ou d’ALD ;

- tension artérielle.

Si vous êtes jugé comme un profil à risque, l’assureur adapte le contrat, avec une surprime à la clé. Il peut également refuser de vous couvrir.

Attention aux fausses déclarations !

Répondez au questionnaire en toute franchise. Toute fausse déclaration entraînera l’annulation des garanties, voire la nullité du contrat. En cas de sinistre, l’assureur refusera par ailleurs de vous indemniser.

► Apprenez-en plus sur les conditions de souscription de l'assurance emprunteur

Comment emprunter si je suis un profil à risques ?

Quels sont les types de risques aggravés dans le cadre d’une assurance emprunteur ?

Les risques de santé : maladie chronique, professionnelle, affection longue durée (cancer, hépatite, maladie cardio-vasculaire, etc.). Ce type de risque peut entraîner une surprime de 25 à 30% ou des exclusions sur les garanties ITT ou IPT. Par conséquent avant de souscrire, l’assureur vous demandera en plus du classique questionnaire médical des informations complémentaires (traitement suivi, arrêt de travail ou pas, rapports d’hospitalisations, etc.) afin d’apprécier le risque.

- Professionnels : vous exercez un métier à risques dont la probabilité d’avoir un accident de travail est forte (aviateur, artificier, gendarme, couvreur, policier, militaire…) ? Sachez que cela entraînera généralement une surprime, voire même une exclusion dans les garanties Décès, PTIA, ITT, IPT, IPP. Les statistiques des accidents du travail qui permettront à votre assureur d’évaluer le risque.

- Sportifs : certains sports sont plus dangereux que d’autres (escalade, ski en haute montagne…). L’assureur analysera les statistiques sur la fréquence des décès et des accidents provoquant une invalidité pour déterminer s’il applique ou non une surprime.

- Financiers : quand la situation financière du souscripteur est en inadéquation avec la nature de l’assurance sollicitée, ou en cas de risques de fraude ou de spéculation.

Les solutions pour emprunter

Si vous ne parvenez pas à trouver d’assureur, sachez qu’il existe la convention AERAS. Cette dernière permet aux profils à risques de bénéficier de conditions spécifiques et oblige un assureur à vous couvrir.

Enfin, sachez qu’il existe depuis 2015, ce que l’on appelle « le droit à l’oubli ». Dès lors, à partir d’un certain nombre d’années de guérison, les malades de cancers complètement guéris n’ont pas à informer l’assureur de l’existence de leur maladie.

Les points à vérifier avant de choisir son assurance crédit

Outre le prix de la prime, voici les éléments à prendre en compte avant de souscrire :

- mode de calcul de la prime d’assurance : soit en fonction du capital initial ou en fonction du capital restant dû ;

- conditions d’applications de l’assurance chômage : très utile en cas de perte d’emploi, cette garantie présente de nombreuses exclusions ;

- quotité d’assurance : c’est le pourcentage de l’emprunt que l’assureur couvre ;

- délai de franchise de la garantie ITT : il correspond au temps qu’il faut être en arrêt de travail pour que la garantie s’applique. Elle est en général de 90 jours (60 jours pour les travailleurs indépendants) ;

- exclusions de garanties : (pratique de certains sports, maladies chroniques…) ;

- délai d’adhésion : le temps moyen est d’une semaine si vous n’avez pas de formalités médicales, sinon c’est plus long.

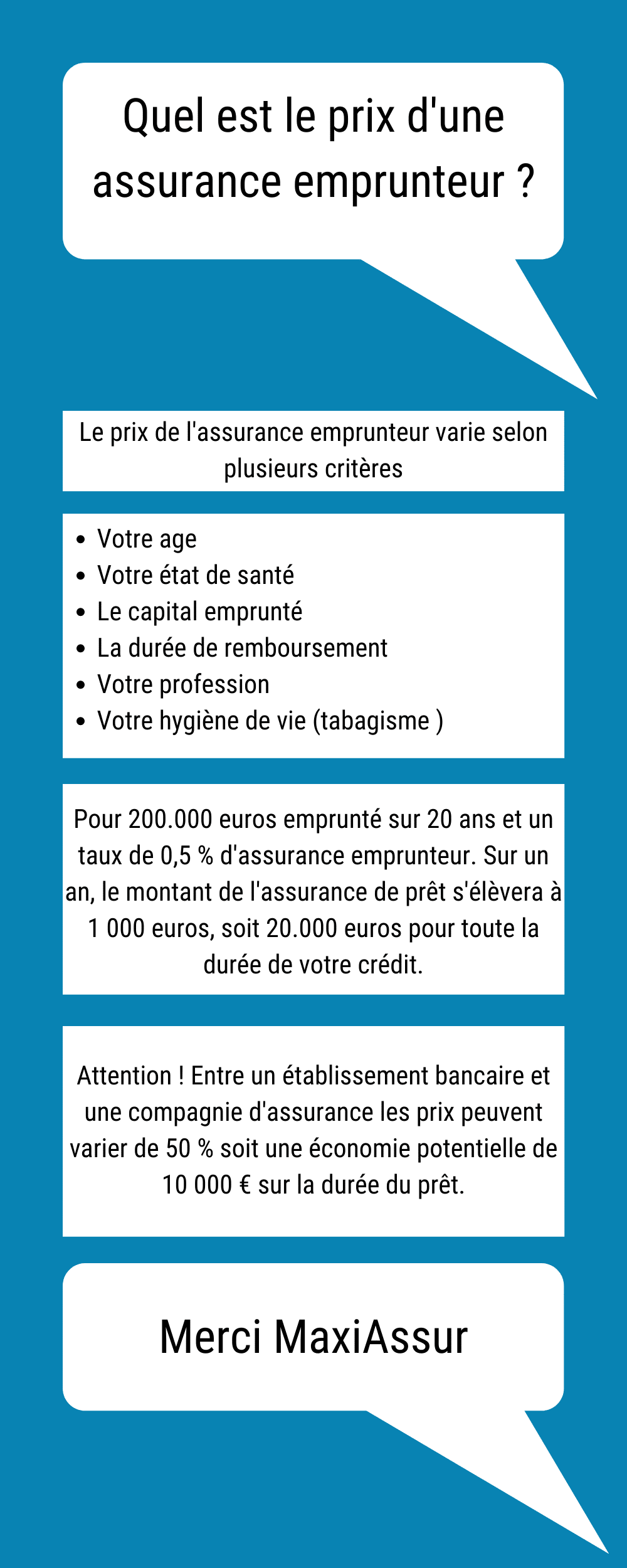

Combien coûte une assurance emprunteur ?

Chaque banque ou assureur est libre de fixer le montant de la prime de qu’il souhaite. Le taux de la cotisation est donc variable d’une établissement à l'autre. Or en cette période de forte dépense souscrire une assurance emprunteur pas chère est essentiel pour optimiser son budget.

En effet le coût d’une assurance emprunteur peut représenter plus d’un tiers du coût total de votre crédit, plus ou moins selon le contrat souscrit. Plusieurs paramètres de risques impactent le prix d’une assurance de prêt :

- médical dû à l’âge, les antécédents médicaux, une maladie chronique, etc. ;

- professionnel : concerne les professions à risque (policier, convoyeur de fond, pompier, sauveteur, etc.) ;

- lié aux loisirs pratiqués : certains types de hobbys sont considérés dangereux par les assureurs.

Prix et garanties

Comme pour toutes les types d’assurance, le prix des cotisations est proportionnel à l’étendue de la couverture. En d’autres termes, mieux vous serez protégé, plus vous paierez cher. Voilà pourquoi il est essentiel de bien choisir l’offre adaptée à votre situation personnelle.

Exemple : vous êtes professeur dans un collège public. En tant que fonctionnaire, est-il utile de souscrire la garantie Perte d’emploi ?

Soyez notamment attentif aux taux d’assurances emprunteur. Ceux-ci peuvent varier de 0,33 à près de 1 % selon votre âge (prix constatés en 2023 pour un emprunt immobilier à un taux d’intérêt de 2,5 % sur 20 ans).

Exemple : Vous empruntez 200.000 euros sur 20 ans et souscrivez une assurance emprunteur au taux de 0,5 %. Le coût annuel de votre assurance représentera 0,5 % du montant de votre prêt. Sur un an, le montant de l'assurance de prêt s'élèvera à 1 000 euros, soit 20.000 euros pour toute la durée de votre crédit.

Tableau comparatif assurance emprunteur

Exemples de taux pour un emprunt immobilier à un taux d’intérêt de 2,5 % sur 20 ans :

| Moins de 35 ans | Entre 35 et 45 ans | De 45 à 55 ans | Plus de 55 ans | |

|---|---|---|---|---|

| Banque Populaire | 0,44 | 0,61 | 0,81 | 1 |

| BNP | 0,38 | 0,53 | 0,8 | 1,84 |

| Caisse d'Épargne | 0,45 | 0,56 | 0,67 | 0,81 |

| Crédit Agricole | 0,44 | 0,66 | 0,81 | 0,96 |

| Crédit du Nord | 0,42 | 0,57 | 0,77 | 0,91 |

| Crédit Foncier de France | 0,65 | 0,71 | 0,76 | 1,3 |

| Crédit Mutuel - CIC | 0,43 | 0,67 | 0,79 | 1,21 |

| HSBC | 0,59 | 1 | 1,08 | 1,16 |

| La Banque Postale | 0,42 | 0,7 | 0,92 | 1,11 |

| LCL | 0,44 | 0,67 | 0,87 | 1,51 |

| Société Générale | 0,42 | 0,59 | 0,76 | 0,84 |

► Pour en savoir + consultez cet article "taux assurance emprunteur"

Comment changer d’assurance de prêt immobilier ?

Choix de l’assurance emprunteur : ce que dit la loi

Avant 2010, un emprunteur devait souscrire l’assurance de prêt immobilier de sa banque, sous peine de voir sa demande de crédit refusée. Depuis cette date, l’adoption de plusieurs lois protègent le consommateur et favorise la concurrence :

- Lagarde (ou loi sur la réforme du crédit à la consommation, 2010) : elle autorise la délégation d’assurance, c’est-à-dire le fait de souscrire une assurance emprunteur autre que celle proposée par sa banque ;

- Hamon (2014) : elle offre la possibilité à l’emprunteur de résilier son assurance de prêt dans les 12 mois suivant la signature du contrat ;

- Sapin II (ou loi Bourquin, 2018) : elle est venue révolutionner le monde de l’assurance de prêt en permettant aux emprunteurs de changer d’assurance de prêt immobilier à chaque date anniversaire.

Quand changer d’assurance de prêt ?

Votre contrat a plus d’un an :

- vous êtes assuré auprès de votre banque : vous pouvez résilier votre assurance de groupe à chaque date anniversaire de la signature du contrat. Pensez à envoyer votre nouveau contrat d’assurance à votre banque au moins 2 mois avant l’échéance ;

- vous êtes assuré auprès d’un organisme externe : vous pouvez changer d’assurance tous les ans, à condition de respecter un préavis de 2 mois. Attention, la date anniversaire est celle prévue dans votre contrat. Elle peut correspondre à : la date de signature de votre offre de prêt, le 31 décembre, le 1er janvier, l’échéance de paiement de votre prime ;

Votre contrat a moins d’un an : que faire ?

Grâce à la loi Hamon, il est possible de changer d’assurance de prêt immobilier à tout moment, dans les 12 mois qui suivent la signature du contrat, sans frais ni pénalités. Deux conditions à respecter :

- Le nouveau contrat doit comporter des garanties similaires à votre assurance emprunteur actuelle.

- Demander la résiliation minimum 15 jours avant le premier anniversaire de votre prêt. La banque dispose ensuite d’un délai de 10 jours, après réception de votre courrier, pour rendre sa décision.

► Pour en savoir plus consultez cet article comment changer d'assurance emprunteur ?

La délégation d’assurance présente 4 avantages majeurs

- Vous faites des économies : faire jouer la concurrence peut vous permettre de gagner jusqu’à 25% sur votre assurance de prêt.

- Vous souscrivez un contrat adapté à vos besoins : la vie est faite de changements, notamment professionnels. Un nouvel emploi comportant moins de risques devrait faire baisser la facture. Si ce n’est pas le cas, nous vous recommandons d’aller voir ailleurs si les primes d’assurance sont moins élevées.

- Vous ajustez le contrat en fonction de votre état de santé : si votre état de santé s’est amélioré, changer d’assurance de prêt sera l’occasion de dire au revoir à votre surprime et de payer beaucoup moins cher. De même, arrêter de fumer ou cesser la pratique d’un sport extrême sont autant de raisons qui justifient de choisir une nouvelle assurance de prêt, plus adaptée mais surtout moins coûteuse.

- Vous profitez d’une meilleure couverture : résilier son assurance emprunteur pour une offre plus complète permet de bénéficier de garanties renforcées.

Même si, théoriquement, l’assurance emprunteur n’est pas obligatoire, elle reste une condition sine qua none pour pouvoir souscrire un crédit immobilier. Grâce à ce guide, vous savez désormais comment bien choisir l’assurance de prêt parfaite pour faire de votre projet une véritable réussite.

Comment actionner la garantie ?

Vous êtes frappé par un sinistre : maladie, invalidité, perte d'emploi par conséquent vous ne parvenez plus à rembourser votre prêt. Votre assurance emprunteur permet de rembourser le capital restant dû à la banque. Pour mettre en œuvre les garanties prévues au contrat, le sinistre doit être déclaré. En outre vous devez respecter certaines formalités.

Découvrez dans cet article : "comment mettre en oeuvre l'assurance emprunteur ?"

Assurance de prêt : MaxiAssur vous accompagne pour faire le bon choix.

C'est Rapide, Facile et 100 % en ligne.

aux exigences des banques.

Economisez maintenant.

Approfondissez vos connaissances sur l'assurance emprunteur avec MaxiAssur

Foire aux questions

⭐ Comment choisir son assurance emprunteur ?

⭐ Comment changer d'assurance de prêt ?

⭐ Quel est le prix d'une assurance emprunteur ?

⭐ Comment résilier son assurance emprunteur ?

⭐ L'équivalence de garantie : comment ça marche ?

⭐ Comment trouver le meilleur courtier en assurance emprunteur ?

⭐ Contrat d’assurance emprunteur collectif ou individuel : lequel choisir ?

⭐ Quelle assurance emprunteur pour un co-emprunteur ?

⭐ Comment fonctionne la délégation d'assurance ?

⭐ Assurance emprunteur fumeur : comment trouver la meilleure ?

À PROPOS DE L'AUTEUR

Rédactrice de contenus pour MaxiAssur depuis 2014.

Merci de noter ou de partager cet article