Tout comprendre sur le taux d’assurance emprunteur

Le taux d’une assurance de crédit immobilier est souvent un élément oublié des emprunteurs. Or, celui-ci a une incidence sur le coût total du prêt. TAEG, taux d’assurance emprunteur… MaxiAssur vous aide à comprendre comment est calculé le taux de l'assurance emprunteur afin de bien choisir.

Taux d’assurance emprunteur : définition

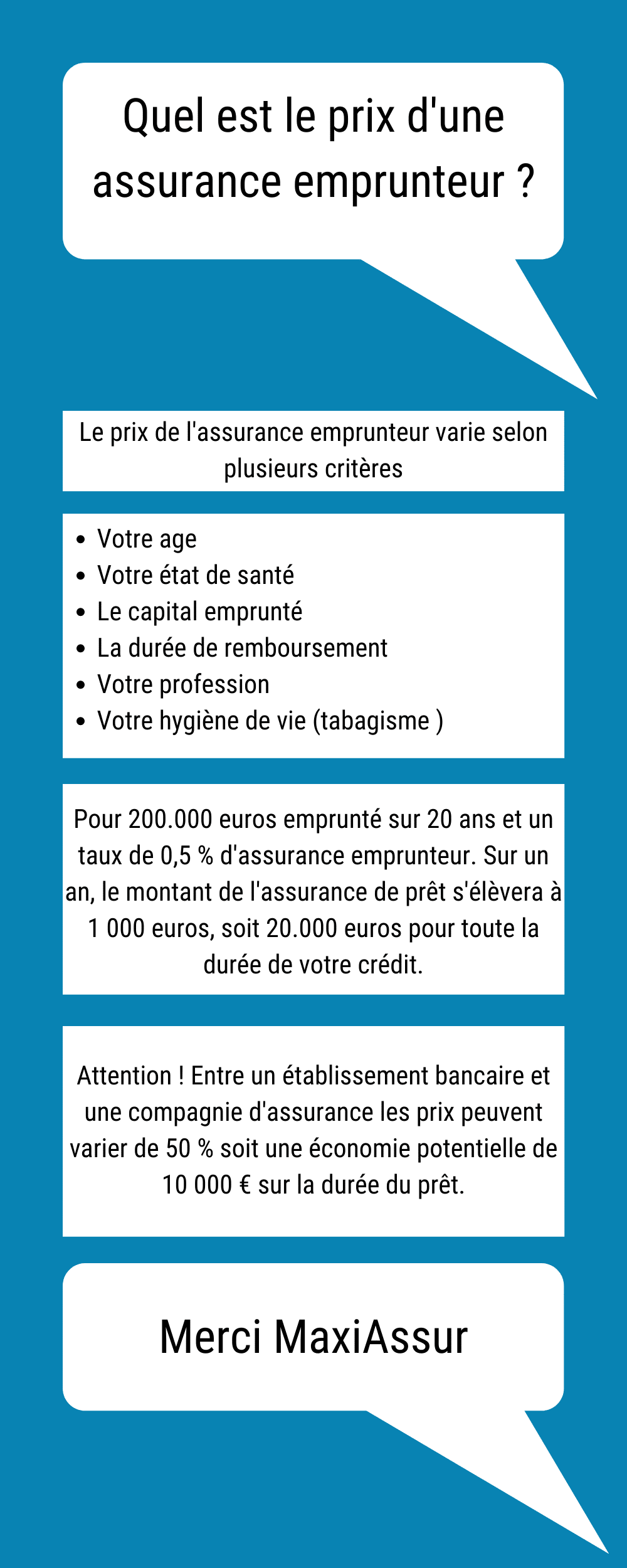

Le taux d’assurance de prêt correspond au coût annuel de l'assurance emprunteur. Il est fixé librement par les compagnies d’assurance, ce qui engendre des écarts importants (de 0,22% à 1,84 % en 2019) expliqués par :

- la baisse des taux des crédits immobiliers : c’est contradictoire, mais pour compenser les pertes financières, les banques ont revu leur taux d’assurance emprunteur à la hausse ;

- la nature de l’organisme assureur : un contrat de groupe proposé par les banques proposent des taux d’assurance emprunteur plus élevés que les assurances externes.

Exemple :

Vous empruntez 200.000 euros sur 20 ans et souscrivez une assurance emprunteur au taux de 0,5 %. Le coût annuel de votre assurance représentera 0,5 % du montant de votre prêt. Sur un an, le montant de l'assurance de prêt s'élèvera à 1 000 euros, soit 20.000 euros pour toute la durée de votre crédit.

Qu’est-ce que le taux annuel effectif global (TAEG) ?

C’est un taux qui comprend les intérêts à rembourser + les divers frais liés à la souscription du crédit :

- de dossier ;

- d’ouverture de compte ;

- de tenue de compte ;

- d’assurance emprunteur.

Le TAEG permet aux consommateurs de mieux évaluer le coût total de l'assurance emprunteur dans le montant du prêt. Il aide donc de mieux comparer les différentes offres de prêts et d'assurances. Selon l'article L311-4-1 du Code de la consommation, le TAEG doit obligatoirement figurer dans la formule du prêt, peu importe la nature du crédit (consommation, immobilier, travaux, étudiant).

Les critères qui entrent dans le calcul de votre prime d’assurance emprunteur

Le calcul du prix de votre assurance de crédit immobilier repose sur 4 paramètres :

- votre état de santé : selon votre âge, vos antécédents médicaux, l’assureur peut décider d’appliquer une surprime correspondant aux risques plus importants que vous représentez.

- votre profession : métiers à risques (pompiers, policiers, moniteur de ski, convoyeur de fonds, etc.).

- le capital garanti : plus celui-ci est important, plus le prix de votre assurance emprunteur sera élevé.

- votre hygiène de vie (tabagisme, pratique de loisirs à risques, etc.).

Au final, le prix de votre assurance prêt immobilier représente de 5 à 30% du prix final de votre crédit immobilier.

Comment est calculée la prime de votre assurance de prêt ?

Cotisations variables calculées sur le capital restant dû

Dans ce mode de calcul, majoritairement utilisé dans le cadre de la délégation d’assurance, le montant des cotisations est proportionnel au « capital restant dû ». Ce qui signifie qu’il diminue au fil de vos remboursements.

Cotisations calculées sur le capital initial

C’est le mode de calcul appliqué par les banques. Un taux est appliqué sur le montant total du prêt immobilier et détermine ainsi un montant de cotisation identique du début jusqu’à la fin du prêt.

Assurance de prêt sur capital initial ou capital restant dû : avantages

Les systèmes de calcul du taux d’assurance emprunteur présentent tous deux des aspects positifs et négatifs.

Avec le calcul sur le capital initial :

- vous savez à quoi vous attendre ;

- le prix des cotisations est très souvent inférieur à celui de l’assurance sur capital restant dû ;

- petit bémol : ce type de calcul n’ouvre généralement pas à une révision du prix de vos cotisations (suite à un remboursement anticipé par exemple).

Avec le calcul sur le capital restant dû :

- vous avez la possibilité de réviser vos cotisations en cas de remboursement anticipé partiel ;

- la diminution du capital entraîne une diminution du prix des cotisations ;

- inconvénient : le taux de l’assurance sur le capital restant dû est plus élevé que celui de l’assurance sur le capital initial.

Coût de l’assurance emprunteur en fonction du mode de calcul : exemple

Pour couvrir votre crédit, les banques proposent des contrats collectifs (ou « contrats de groupe ») pour mutualiser les risques entre les emprunteurs. Dans ce cas, nous l’avons vu, le taux de l’assurance est calculé sur le capital initial. La mensualité de l’assurance emprunteur ne varie donc pas.

Quant aux contrats d’assurance de prêt individuel, le taux est calculé en fonction des risques personnels de l’emprunteur, à partir du capital restant dû. Le coût de l’assurance baisse donc au fil des remboursements.

Voyons dans quelle mesure ces différents modes de calcul impactent sur le coût total d’un crédit immobilier :

Bertrand et Julie empruntent 350 000 € sur 20 ans pour acheter leur résidence principale. À la souscription, le crédit immobilier est proposé à un taux de 2,5 %, avec un TAEG de 0,5 %.

Avec le calcul sur le capital initial, Bertrand et Julie paieront :

- 350 000€ x 0,50 % x 20 ans = 35 000€ de prime d’assurance emprunteur au total. Soit 145,83€ par mois pendant 240 mois.

Avec le calcul sur le capital restant dû, le TAEG baisse progressivement :

- TAEG de 0,40 % : 28 000€ de prime d’assurance globale, soit 116,66 € par mois ;

- TAEG de 0,30 % : 21 000€ de prime d’assurance globale, soit 87,50 € par mois.

Pourquoi changer d'assurance de prêt immobilier ?

La raison principale de changer d'assurance emprunteur est de réaliser des économies sur le montant des cotisations. En effet, le prix d’une assurance prêt immobilier peut représenter jusqu’à 30% du total de votre prêt. Alors profitez car l'offre actuelle est suffisamment large. C'est pourquoi vous avez aujourd'hui la possibilité d'obtenir à un tarif beaucoup plus intéressant avec des garanties comparables.

Les règles à respectées pour changer :

- au moins 15 jours avant la fin de la 1ère année du prêt immobilier, dans le cadre de la loi Hamon ;

- au moins 2 mois avant chaque date d’anniversaire de l’assurance de crédit immobilier, dans le cadre de l’amendement Bourquin.

Taux d’assurance emprunteur : pourquoi utiliser un comparateur ?

Grâce à la délégation d’assurance, l’assuré n’est plus obligé d’avoir recours au contrat de groupe proposé par sa banque. Il peut librement opter pour l’assureur de son choix et faire des économies. Car, vous l’aurez compris, une assurance emprunteur représente une part considérable du crédit immobilier.

Pour être sûr de souscrire l’assurance emprunteur au meilleur rapport qualité/prix (et donc au meilleur taux), utilisez l’outil de comparaison en ligne MaxiAssur.

Le taux d’une assurance emprunteur impacte directement sur le prix total de votre crédit immobilier. Pour faire des économies, pensez donc à ce critère avant de souscrire. Le mieux pour ne pas vous retrouver perdu face à des centaines d’offres est de comparer à l’aide de notre comparateur d’assurance emprunteur en ligne.

Assurance de prêt : MaxiAssur vous accompagne pour faire le bon choix.

C'est Rapide, Facile et 100 % en ligne.

aux exigences des banques.

Economisez maintenant.

Nos clients témoignent

Excellent ★★★★★ 5/5

Très bonne expérience !

Excellent ★★★★★ 5/5

Service efficace et rapide. Je recommande maxiassur ...

Excellent ★★★★★ 5/5

Assurance DO la plus abordable du marché.

Excellent ★★★★★ 5/5

Réactivité, précision des réponses

Excellent ★★★★★ 5/5

Contact avec une personne physique pour poser des questions, réponses précises.

A propos des avis

Les avis présentés ont été rédigés par de vrais clients MaxiAssur. Ils ont été collectés par le tiers de confiance Custplace, certifié NF Service « Avis en ligne » garantissant la transparence dans le processus de collecte, de modération et de restitution des avis.

Lire tous les avis

Approfondissez vos connaissances sur l'assurance emprunteur avec MaxiAssur

Merci de noter ou de partager cet article