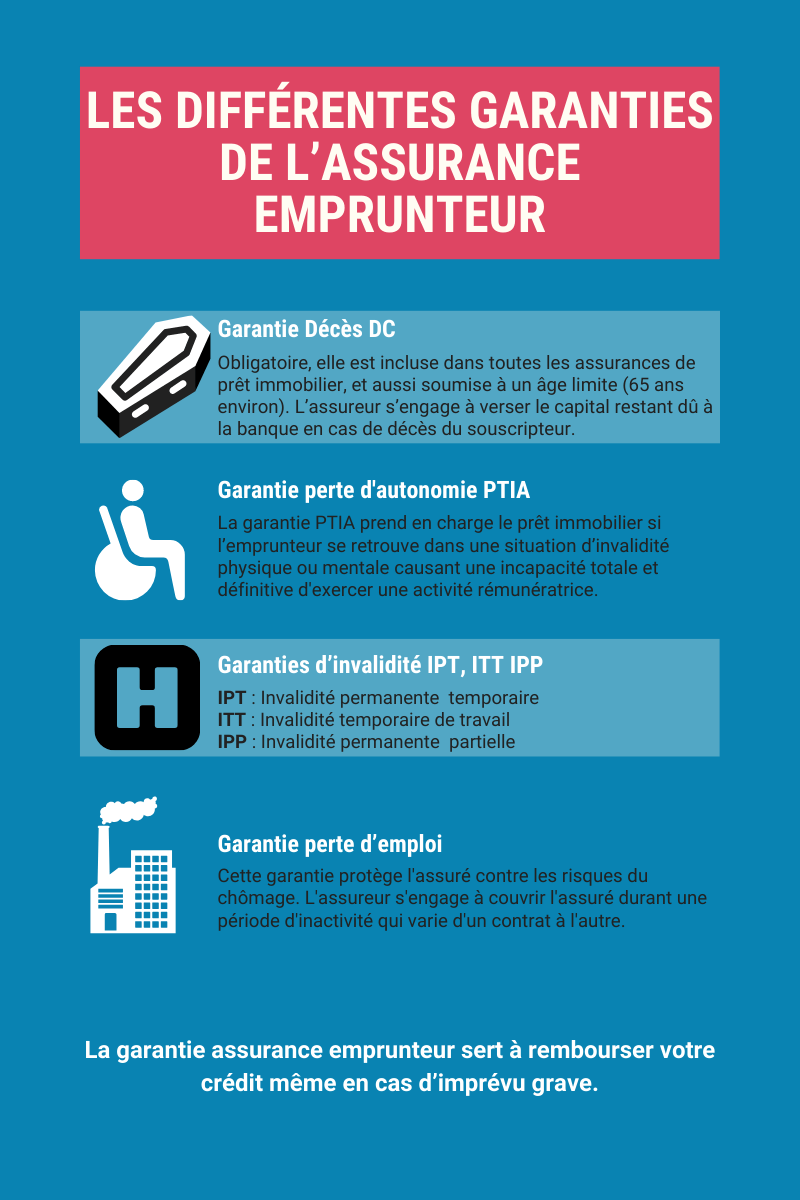

Les garanties de l’assurance emprunteur

L’assurance de prêt immobilier sert à rembourser votre crédit même en cas d’imprévu grave. Voici les différentes garanties que l’on retrouve dans un contrat d'assurance de prêt immobilier et comment les mettre en œuvre en cas de sinistre.

Quelles sont les garanties d’un contrat d’assurance emprunteur ?

La garantie décès

Garantie obligatoire d’une assurance emprunteur, la garantie décès oblige l’assuré à rembourser le capital restant dû à l’organisme prêteur. Les héritiers conservent alors le bien, sans avoir à le rembourser. En cas de décès de l’emprunteur, l’assureur emprunteur demande à la famille de fournir :

- un acte de décès ;

- un certificat médical établissant la cause du décès ;

- les rapports d’expertises médicales ou judiciaires ;

- une copie du constat de police ou du procès-verbal de gendarmerie (en cas de décès accidentel).

Attention aux exclusions de garantie : suicide, sports à risque, overdose…

La garantie Perte Totale et Irréversible d’Autonomie (PTIA)

La garantie PTIA prend en charge le prêt immobilier si l’emprunteur se retrouve dans une situation d’invalidité physique ou mentale causant une incapacité totale et définitive d'exercer une activité rémunératrice. Elle doit être constatée avant les 65 ans de l’assuré et correspond à un taux de 100%. L’assureur rembourse le montant du capital restant dû, dans la limite de la quotité assurée.

Les pièces justificatives à fournir pour justifier d’une PTIA :

- un certificat médical du médecin traitant déclarant la nature de la maladie ou de l’accident à l’origine de l’invalidité ;

- une attestation de la Sécurité Sociale approuvant l’admission en invalidité permanente et totale en précisant la nécessité d’une tierce personne en permanence ;

- les rapports d’expertises médicales ou judiciaires ;

- une copie du constat de police ou du procès-verbal de gendarmerie (dans le cas où l’invalidité a été causée par un accident).

Plus de détails dans cet article : Comprendre les garanties décès et PTIA

La garantie Incapacité temporaire totale de travail (ITT)

La garantie ITT de l’assurance emprunteur prend en charge les échéances d’un crédit quand l’assuré ne peut plus exercer son activité professionnelle à cause d’une maladie ou d’un accident. L’exercice de la garantie prend fin avec la reprise d’une activité. L’arrêt de travail ne peut dépasser 1095 jours, ensuite l’assuré passe en invalidité.

Les pièces justificatives à fournir pour justifier d’une ITT :

- un certificat médical établi par le médecin traitant ;

- les attestations de paiement des indemnités journalières versées par la Sécurité Sociale (pour les salariés) ou par tout autre organisme social (pour les non-salariés) ;

- une attestation de l’employeur précisant la date de votre arrêt de travail ;

- les rapports d’expertises médicales ou judiciaires ;

- une copie du constat de police ou du procès-verbal de gendarmerie (dans le cas où l’invalidité a été causée par un accident).

La garantie ITT prévoit deux types d’indemnisation :

- forfaitaire : l’emprunteur perçoit une somme globale convenue au moment de la souscription, peu importe la perte de revenu réellement réalisée.

- indemnitaire : l’indemnisation est proportionnelle au montant de la perte de salaire (partielle si maintien d’une partie du salaire, complète en cas d’absence totale de salaire, absence d’indemnisation en cas de maintien total du salaire).

Invalidité permanente partielle ou total (IPT)

La garantie IPT prend le relais du remboursement d’un emprunt quand le taux d’invalidité est égal ou supérieur à 66%. Elle peut être physique ou morale et doit être constatée avant l’âge de 65 ans. Pour justifier une IPT, l’assureur demandera de transmettre les pièces suivantes :

- un certificat médical du médecin traitant déclarant la nature de la maladie ou de l’accident à l’origine de l’invalidité ;

- la notification d’attribution de la pension et les justificatifs de versements (pour les affiliés au régime général) ;

- les rapports d’expertises médicales ou judiciaires ;

- une copie du constat de police ou du procès-verbal de gendarmerie.

Comme pour la garantie ITT, le souscripteur a le choix entre l’indemnisation forfaitaire ou indemnitaire.

La garantie IPP

La garantie IPP complète la garantie IPT, puisqu’elle fonctionne le même principe, appliqué à un taux d’invalidité compris entre 33 % et 66 %. L’activité professionnelle reste toutefois possible sur un poste adapté.

Ici, l’assureur rembourse une partie des mensualités, proportionnellement au taux d’invalidité et dans la limite de la quotité assurée

Attention aux délais !

Les délais pour déclarer les sinistres dans le cadre des garanties PTIA, ITT, IPT et IPP varient en fonction des assureurs. En règle générale, l’assuré dispose d’1 à 2 mois pour faire connaître son invalidité.

Plus de détails dans cet article : Comprendre les garanties ITT, IPT et IPP

La garantie Perte d’emploi (PE)

Cette garantie protège l'assuré contre les risques du chômage. L'assureur s'engage à couvrir l'assuré durant une période d'inactivité qui varie d'un contrat à l'autre.

Les pièces justificatives à transmettre :

- votre contrat de travail ;

- vos dernières fiches de paie ;

- une lettre de licenciement ;

- l’attestation de déclaration de demandeur d’emploi au Pôle Emploi ;

- le décompte de paiement d’allocations chômage.

Découvrez plus précisément les garantie perte d'emploi

L’assureur peut-il exiger que vous passiez par une expertise médicale ?

Tout à fait. Votre assureur est en droit de demander une expertise médicale par le médecin de son choix. En cas de refus, vous vous exposez à l’annulation pure et simple de l’application des garanties de votre assurance de prêt.

Les démarches à suivre pour mettre en œuvre les garanties

Une assurance emprunteur prend en charge le capital restant dû à la banque en cas de décès, d'invalidité ou d'incapacité de l’assuré. Pour faire jouer l’assurance en cas de sinistre garanti, vous devrez déclarer le sinistre au plus tôt :

- au service « Sinistre » de votre assureur : par courrier recommandé avec accusé de réception ou directement en ligne ;

- ou à l’organisme prêteur qui transmettra les éléments à votre assureur.

Quelle que soit la solution choisie, protégez-vous en demandant systématiquement un accusé de réception de votre demande.

Dans un second temps, l’assureur vous fera parvenir un dossier à compléter auquel vous devrez joindre des pièces justificatives (factures, certificats, photocopie du dossier de prêt, contrat d’assurance emprunteur, copie de l’acte de cautionnement, etc.).

Les risques de la fausse déclaration en assurance

Lors de la souscription d’une assurance de prêt, l’emprunteur doit respecter son obligation d’établir une déclaration sincère (article L113-2 du Code des assurances). En cas de fausse déclaration, et suivant la nature de celle-ci (intentionnelle ou non), l’assuré s’expose à des sanctions pouvant aller jusqu’à 5 ans d’emprisonnement, 375 000 € d’amendes et le remboursement des sommes versées par l’assureur.

Les garanties d’un contrat d’assurance emprunteur protègent le souscripteur et l’organisme prêteur en cas de pépin. Selon le montant du crédit immobilier et les risques que vous représentez, veillez à souscrire un contrat plus ou moins complet.

Assurance de prêt : MaxiAssur vous accompagne pour faire le bon choix.

C'est Rapide, Facile et 100 % en ligne.

aux exigences des banques.

Economisez maintenant.

Nos clients témoignent

Excellent ★★★★★ 5/5

Très bonne expérience !

Excellent ★★★★★ 5/5

Service efficace et rapide. Je recommande maxiassur ...

Excellent ★★★★★ 5/5

Assurance DO la plus abordable du marché.

Excellent ★★★★★ 5/5

Réactivité, précision des réponses

Excellent ★★★★★ 5/5

Contact avec une personne physique pour poser des questions, réponses précises.

A propos des avis

Les avis présentés ont été rédigés par de vrais clients MaxiAssur. Ils ont été collectés par le tiers de confiance Custplace, certifié NF Service « Avis en ligne » garantissant la transparence dans le processus de collecte, de modération et de restitution des avis.

Lire tous les avis

Approfondissez vos connaissances sur l'assurance emprunteur avec MaxiAssur

Merci de noter ou de partager cet article