La garantie perte d’exploitation : tout savoir

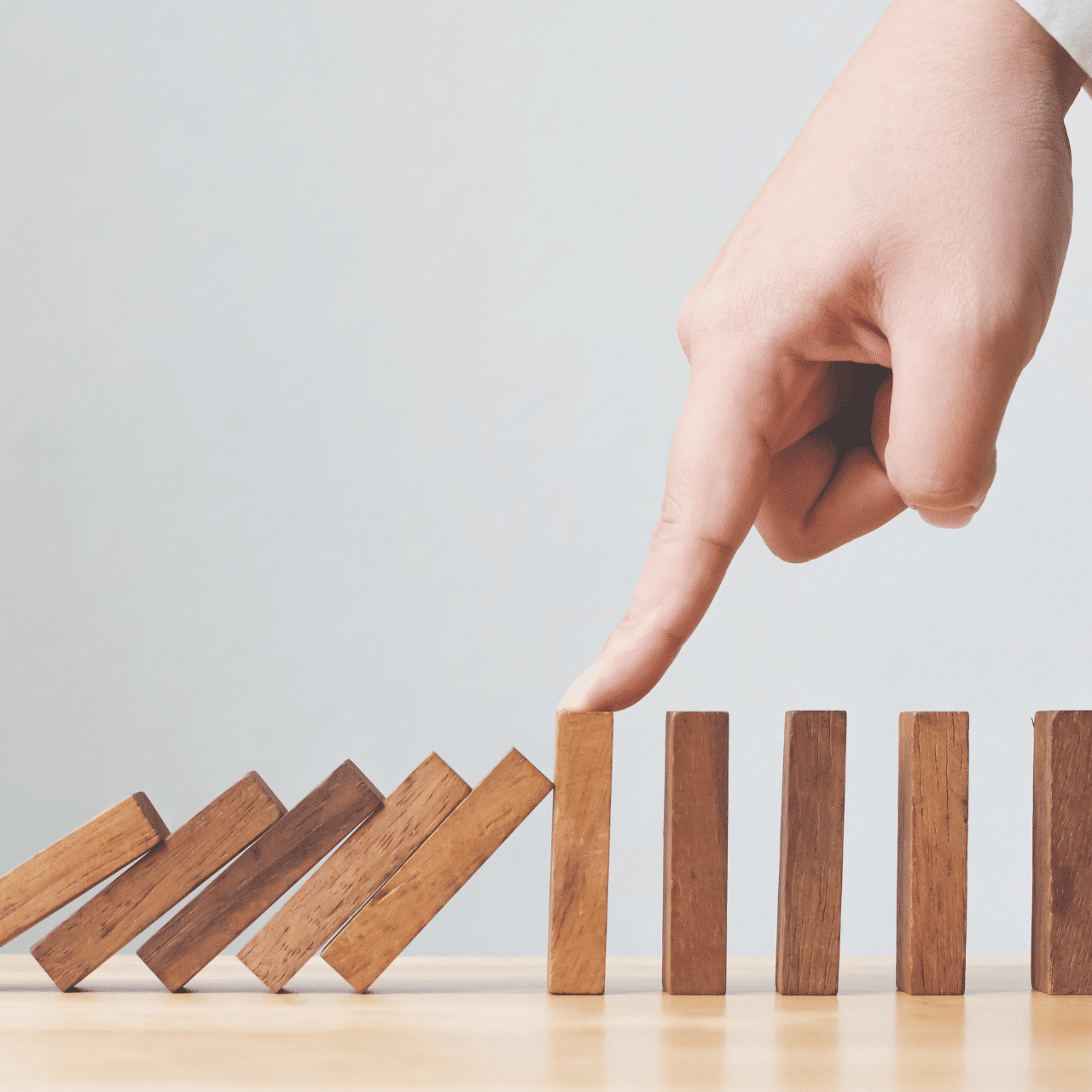

Comme toutes les entreprises, vous n’êtes pas à l’abri d’un sinistre mettant à mal votre activité. Heureusement, l'assurance pertes d'exploitation couvre vos pertes financières en cas de dommages perturbant votre activité professionnelle.

Voyons ensemble le fonctionnement de cette assurance professionnelle : la garantie perte d’exploitation.

Qu'est-ce que la garantie perte d’exploitation ?

Un événement imprévu peut arriver et perturber votre activité. Mais pas de panique, l'assurance perte d'exploitation est là pour vous aider à compenser les pertes financières subies en cas de sinistre comme un incendie, un dégât des eaux ou une panne de courant.

En effet, cette assurance couvre les coûts fixes et les pertes de revenus pendant une période déterminée, ce qui vous permet de maintenir votre activité malgré les perturbations subies et de limiter les conséquences financières néfastes. Plutôt pas mal, non ?

À savoir : l’assurance perte d’exploitation ne couvre pas les pertes directes liées à l'événement lui-même, comme les coûts de réparation ou de remplacement des biens endommagés. Pour ces dommages, c’est votre assurance multirisque qui s'en chargera.

Exemples d'événements pouvant perturber l'activité d'une entreprise

Vous vous souvenez de ce proverbe qui dit "mieux vaut prévenir que guérir" ? C'est exactement pour cela que vous devriez vous intéresser à l'assurance pertes d'exploitation. Les événements imprévus qui peuvent perturber l'activité de votre entreprise sont malheureusement nombreux et variés.

Pour bien comprendre, voici quelques exemples :

Les incendies

Un feu dans vos locaux peut endommager vos machines, vos équipements ou vos stocks de marchandises, et interrompre temporairement ou définitivement votre activité.

Les inondations

Une crue peut provoquer des dégâts similaires à ceux causés par les incendies et rendre vos locaux inutilisables pendant une période prolongée.

Pannes de courant

Une coupure d'électricité peut empêcher le fonctionnement de vos machines et équipements, la communication avec vos clients ou fournisseurs, et perturber l'ensemble de votre chaîne de production.

Perturbations de la chaîne d'approvisionnement

Une grève, une catastrophe naturelle ou une crise économique peuvent entraîner des retards dans la livraison des matières premières ou des produits finis, voire une rupture totale de la chaîne d'approvisionnement.

Maladies infectieuses

Les épidémies ou les pandémies, ça vous rappelle quelque chose ? Nous avons pu constater en 2020 l’impact d’une crise sanitaire sur notre activité. Les conséquences ? Une baisse de la demande, des perturbations dans la production ou des restrictions de déplacement et de travail.

Et ce ne sont que quelques exemples parmi d'autres. En souscrivant une garantie perte d'exploitation, vous vous protégez contre ces risques et vous pouvez continuer votre activité malgré les perturbations subies.

Comment fonctionne la garantie perte d'exploitation ?

Les différentes garanties

Alors, vous êtes prêts pour en savoir plus sur les différentes garanties proposées par l'assurance pertes d'exploitation ? Ça tombe bien, on vous explique tout ça en détail !

| Les garanties | ||

| La garantie de maintien du chiffre d'affaires | Indemnisation de la perte de votre chiffre d'affaires pendant la période d'interruption d'activité due à un sinistre couvert par l'assurance. | |

| Cela vous permet de maintenir votre niveau de revenus et de faire face aux charges fixes (loyers, salaires, etc.) malgré l'interruption de votre activité. | ||

| La garantie de la perte de la valeur vénale | Garantie pour les entreprises propriétaires de leur bâtiment ou de leurs équipements. | |

| Elle permet de prendre en compte la perte de la valeur vénale des biens endommagés par un sinistre couvert par l'assurance. | ||

| Exemple : si un incendie détruit vos locaux, cette garantie prend en compte la perte de la valeur vénale de votre bâtiment. | ||

| La garantie des pertes indirectes | Indemnisation des pertes financières subies par votre entreprise à la suite d'un sinistre, mais qui ne sont pas directement liées à l'activité principale de votre entreprise. | |

| (Souvent proposée en option) | Exemple : si vous êtes contraint de licencier du personnel en raison d'un sinistre, cette garantie couvre les pertes financières résultant de ces licenciements. | |

| La garantie des frais supplémentaires | Prise en charge des frais supplémentaires que vous êtes amené à engager pour limiter la durée de l'interruption d'activité ou pour réduire les pertes subies. | |

| (Souvent proposée en option) | Exemple : si vous devez louer des locaux temporaires pour poursuivre votre activité, cette garantie couvre ces frais supplémentaires. | |

Les critères d'indemnisation

Maintenant que vous connaissez les garanties proposées par l'assurance pertes d'exploitation, il est important de comprendre comment fonctionne l'indemnisation en cas de sinistre.

L'indemnisation des pertes d'exploitation repose sur plusieurs critères :

- La durée de l'interruption d'activité : il s'agit du temps nécessaire pour rétablir l'activité de l'entreprise. Plus cette durée est longue, plus le montant de l'indemnisation sera important.

- Le chiffre d'affaires prévisionnel : il s'agit du chiffre d'affaires que vous auriez réalisé si le sinistre n'était pas survenu. Ce chiffre est souvent évalué sur la base du chiffre d'affaires réalisé les années précédentes, ajusté en fonction de l'évolution de votre activité.

- Les charges variables : il s'agit des charges qui varient en fonction de votre activité, comme les achats de matières premières ou les frais de transport. Ces charges sont prises en compte pour calculer le montant de l'indemnisation.

- Les frais supplémentaires : si vous avez souscrit à la garantie des frais supplémentaires, les frais engagés pour limiter la durée de l'interruption d'activité seront pris en compte dans le calcul de l'indemnisation.

- Les pertes indirectes : si vous avez souscrit à la garantie des pertes indirectes, les pertes financières qui ne sont pas directement liées à l'activité principale de votre entreprise seront également prises en compte.

À noter : l'indemnisation ne couvrira pas la totalité des pertes subies. En effet, il y a souvent une franchise à payer et le montant de l'indemnisation est plafonné. De plus, lisez bien les conditions générales de votre contrat pour comprendre les exclusions de garantie et les limites de remboursement.

Combien coûte la garantie perte d’exploitation ?

Le tarif de l'assurance pertes d'exploitation varie en fonction de plusieurs critères. Tout d'abord, le coût de l'assurance dépend du chiffre d'affaires de l'entreprise, ainsi que de sa rentabilité et de la nature de son activité.

Par exemple, les entreprises exerçant dans des secteurs d'activité jugés à risque (comme l'industrie chimique, le transport de marchandises, etc.) peuvent ainsi être soumises à des tarifs plus élevés.

En outre, le tarif de l'assurance pertes d'exploitation dépend également de la durée de la période d'indemnisation, ainsi que du montant des garanties souscrites. Plus la durée d'indemnisation est longue et plus les garanties sont élevées, plus le tarif de l'assurance sera élevé.

Prenez donc le temps de bien évaluer les risques encourus par votre entreprise et de choisir les garanties qui correspondent le mieux à vos besoins, afin d'optimiser le rapport qualité-prix de cette assurance.

Comment souscrire une garantie perte d'exploitation ?

Pour souscrire à une assurance pertes d'exploitation, vous devez contacter un assureur ou un courtier en assurance. Ce dernier pourra vous conseiller sur les garanties les plus adaptées à votre entreprise et vous aider à constituer votre dossier de souscription.

Le dossier de souscription doit comprendre certaines pièces justificatives, telles que :

- les derniers bilans comptables de votre entreprise ;

- un descriptif détaillé de votre activité.

Il est aussi possible que l'assureur demande une visite de vos locaux ou une expertise de votre activité pour évaluer les risques et définir les garanties adéquates.

Enfin, une fois que votre dossier est constitué, l'assureur pourra vous proposer une offre d'assurance. N'hésitez pas à demander des précisions sur les garanties proposées et les plafonds d’indemnisation ainsi que les exclusions de garantie afin de choisir l'assurance pertes d'exploitation la plus adaptée à votre entreprise.

Les avantages et limites de cette assurance professionnelle

Les avantages de l'assurance pertes d'exploitation pour les entreprises

L'assurance pertes d'exploitation présente de nombreux avantages pour les entreprises.

Tout d'abord, elle permet de garantir la continuité de l'activité en cas de sinistre grave, en couvrant les pertes financières liées à l'arrêt ou à la diminution de l'activité. Cela permet de limiter les conséquences d'un sinistre sur la trésorerie et la rentabilité de l'entreprise.

Enfin, l'assurance pertes d'exploitation peut également rassurer les partenaires commerciaux ou les investisseurs, qui voient ainsi que l'entreprise est bien protégée en cas de sinistre.

Les limites de cette assurance

Malgré ses nombreux avantages, l'assurance pertes d'exploitation présente également des limites.

Tout d'abord, il est important de noter que cette assurance ne couvre que les pertes financières liées à un sinistre matériel. Ainsi, elle ne couvre pas les pertes liées à une baisse d'activité due à des facteurs externes, comme une baisse de la demande ou une évolution du marché.

De plus, cette assurance peut parfois être coûteuse, en particulier pour les entreprises qui exercent dans des secteurs d'activité jugés à risque. Il est donc important de bien évaluer le coût de cette assurance par rapport aux risques encourus.

Conclusion : L'assurance pertes d'exploitation, une protection essentielle pour les entreprises

En somme, l'assurance pertes d'exploitation doit être considérée comme un investissement essentiel pour la protection de l'entreprise et la pérennité de ses activités. En cas de sinistre, elle peut permettre à l'entreprise de surmonter les difficultés financières et de reprendre rapidement son activité, sans subir de pertes financières importantes. Et, avant tout, pensez à comparer les offres de différentes compagnies d'assurance.

Responsabilité Civile Professionnelle : MaxiAssur vous accompagne pour faire le bon choix.

Plus besoin de se déplacer. C'est Rapide, Facile et 100 % Gratuit.

Votre activité évolue les tarifs et garanties aussi !

Ne payez plus trop cher votre assurance de responsabilité professionnelle.

Ces rubriques pourraient vous intéresser

Combien coûte une assurance responsabilité civile professionnelle RC Pro ?

Vous êtes à la tête d’une entreprise et recherchez une assurance responsabilité civile professionnelle pas chère ? Combien coûte une RC pro ? Comment est calculée la prime d’assurance ? Comment faire pour trouver un contrat au meilleur rapport qualité/prix ? Vous vous posez des questions ? Nous avons les réponses. […]Assurance RC Pro Artisan du Bâtiment

Parce qu’être à la tête d’une entreprise du bâtiment n’est pas sans danger, il existe une assurance destinée à protéger vote activité : l’assurance responsabilité civile professionnelle (ou RC Pro). Garanties, prix, avantages… Vous voulez tout savoir sur la RC Pro ? C’est parti ! […]Quels sont les dommages couverts par la RC Pro ?

L’assurance responsabilité civile professionnelle couvre l’entreprise contre les risques liés à l’exercice de l’activité professionnelle. Cette protection juridique est vivement recommandée pour éviter de mettre l’entreprise en danger si un dommage est causé à un tiers. Voici des exemples concrets de sinistres pris en charge par cette assurance professionnelle. […]Assurance RC pro des intervenants : pourquoi la vérifier ?

En matière de construction, les assurances de responsabilité civile professionnelle doivent nécessairement être vérifiées au préalable. Cela vous évite en effet des désagréments en cas de problème sur le chantier. Pourquoi est-il si important de vérifier la RC pro des intervenants à la construction ? […]

Merci de noter ou de partager cet article :